تلاطم ضمنی

در ریاضیات مالی، تلاطم (یا نوسانات) ضمنی (IV) در واقع انتظار بازار از تلاطم در آینده است که به آن تلاطم تخمینی (estimated volatility) نیز میگویند. تلاطم ضمنی برای هر ابزار مالی وجود دارد ولی اغلب در قیمتگذاری اختیار معامله استفاده میشود. بهطورکلی، نوسانات ضمنی زمانی افزایش مییابد که بازار نزولی باشد یعنی زمانی که سرمایهگذاران بر این باورند که قیمت دارایی در طول زمان کاهش خواهد یافت و زمانی که بازار در حال افزایش است، تلاطم ضمنی کاهش میابد یعنی زمانی که سرمایهگذاران بر این باورند که قیمت در طول زمان افزایش خواهد یافت. این رفتار بر اساس این واقعیت است که بازارهای نزولی دارای ریسک بیشتر از بازارهای صعودی هستند. یعنی تلاطم با ریسک رابطه مستقیم دارد.

محاسبه[1]

یکی از روشهای پیدا کردن انتظار بازار از تلاطم، عبارت است از به دست آوردن دادههای قیمت بازار برای اختیار مرجع برای شش ماه آتی است،که بر همان سهام پایه به عنوان اختیاری که میخواهیم قیمتگذاری کنیم نوشتهشدهاست. فرض کنید قیمت اختیار مرجع ، قیمت توافقی آن ، قیمت مشاهده شدهٔ امروز سهم و قیمت بلک-شولز اختیار خرید اروپایی باشد، (: زمان سررسید)در این صورت معادله

را نسبت به حل کنید؛ به عبارت دیگر مقداری از را پیدا کنید که بازار آن را بهطور ضمنی برای قیمتگذاری اختیار مرجع بهکار برده است. این مقدار را تلاطم ضمنی مینامیم.

تلاطم ضمنی و اختیار معامله

تلاطم ضمنی تقریب ارزش آتی یک اختیار معامله با در نظر گرفتن ارزش فعلی آن است.

توجه داشته باشید که نوسانات ضمنی مبتنی بر احتمال است و تنها برآوردی از قیمتهای آتی است تا نشان دادن قطعی آنها. گرچه سرمایهگذاران در هنگام تصمیمگیری در مورد سرمایهگذاری به آن توجه میکنند و این وابستگی ناگزیر برخی از تأثیرات خود را بر قیمتها دارد، هیچ تضمینی وجود ندارد که قیمت اختیار از الگوی پیشبینیشده پیروی کند.

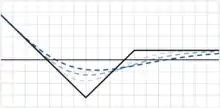

یکی دیگر از نکات مهم در توجه به این نکته است که تلاطم ضمنی مسیر پیشنهادی تغییر قیمت را پیشبینی نمیکند. بهعنوانمثال، تلاطم بالا به معنی نوسان قیمت بزرگ است، اما قیمت میتواند بسیار زیاد، بسیارکم یا هر دو باشد. تلاطم پایین به این معنی است که قیمت بهاحتمالزیاد تغییرات گسترده و غیرقابلپیشبینی را ایجاد نخواهد کرد.

تلاطم ضمنی مانند تلاطم تاریخی (historical volatility) نیست. تلاطم تاریخی تغییرات گذشته بازار و نتایج واقعی آنها را اندازهگیری میکند. بااینوجود، هنگامیکه با یک اختیار معامله برخورد میشود، مفید است که نوسانات تاریخی را در نظر بگیرید، زیرا گاهی اوقات میتواند یک عامل پیشبینیکننده در تغییرات قیمت آینده آن اختیار باشد.

منابع

- بیورک، توماس (۱۳۹۵). نظریه آربیتراژ زمان پیوسته. ترجمهٔ دکتر محمد جلوداری ممقانی. تهران: دانشگاه علامه طباطبایی. شابک ۹۷۸۹۶۴۲۱۷۲۰۰۹.

- مشارکتکنندگان ویکیپدیا. «احمد معماریان» . «Investopedia»

- Beckers, S. (1981), "Standard deviations implied in option prices as predictors of future stock price variability", Journal of Banking and Finance, 5 (3): 363–381, doi:10.1016/0378-4266(81)90032-7, retrieved 2009-07-07

- Mayhew, S. (1995), "Implied volatility", Financial Analysts Journal, 51 (4): 8–20, doi:10.2469/faj.v51.n4.1916

- Corrado, C.J.; Su, T. (1997), "Implied volatility skews and stock index skewness and kurtosis implied by S" (PDF), The Journal of Derivatives (SUMMER 1997), retrieved 2009-07-07

- Grunspan, C. (2011), "A Note on the Equivalence between the Normal and the Lognormal Implied Volatility: A Model Free Approach", preprint, SSRN 1894652

- Grunspan, C. (2011), "Asymptotics Expansions for the Implied Lognormal Volatility in a Model Free Approach", preprint, SSRN 1965977

پیوند به بیرون

- Computer implementations

- Implied volatility calculation by Serdar SEN

- Test online implied volatility calculation by Christophe Rougeaux, ESILV

- VBA and Excel spreadsheet to calculate implied volatility with the bisection method

- Visual implied volatility calculator

- Implied Volatility Converter

- Calculate Beta in Excel