اوراق قرضه با پشتوانه رهنی

اوراق قرضه با پشتوانه رهنی، (به انگلیسی: Mortgage-backed securities) این اوراق توسط موسسات دولتی یا موسسات مورد حمایت دولت، مانند فنی می و فردی مک منتشر میشوند. در واقع این موسسات این اوراق را به پشتوانه مجموعهای از وامهای مسکن (که ممکن است این وامها را خود داده باشند، یا آنها را از دیگر بانکها خریده باشند) که در ترازنامه خود دارند، منتشر میکنند (فرایند تبدیل وام به اوراق قرضه) و پس از فروش آنها به سرمایهگذاران، وجوه حاصله را مجدداً وارد چرخه پرداخت وام مسکن میکنند. در واقع با این اقدام، وجوه لازم جهت پرداخت به متقاضیان وام مسکن، فراهم میگردد.

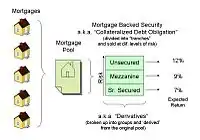

از مزایای خرید این اوراق، بازگشت بخشی از اصل و فرع آن، در پایان هر ماه میباشد، در حالیکه در سایر اوراق قرضه اصل مبلغ فقط در سررسید قابل دریافت است. بازار اوراق رهنی شامل اوراق رهنی مسکونی و اوراق رهنی تجاری است. منظور از اوراق رهنی مسکونی اوراقی است که پشتوانهٔ آنها وامهای رهنی مسکونی است و به همین ترتیب اوراق رهنی تجاری توسط وامهای رهنی مربوط به املاک تجاری پشتیبانی میگردند. در کشور آمریکا بازار وامهای رهنی به دو بخش وامهای رهنی با ضمانت اژانسهای دولتی و وامهای رهنی بدون ضمانت تقسیم میگردد. ساختار این وامها به گونهای است که جریان نقدی مربوط به اصل و بهرهٔ وامها از قرضکننده به دارندهٔ اوراق منتقل میشود. ممکن است این اوراق ساختار پیچیدهای داشته باشند که خود شامل مجموعهای از اوراق بهادار رهنی باشند، که از جملهٔ این اوراق میتوان به تعهدات رهنی وثیقه گذاری شده (CMO) وتعهدات بدهی وثیقه گذاری شده (CMD) اشاره کرد. اوراق بهادار رهنی را به قطعاتی تقسیم میکنند که ریسک و بازده متفاوتی دارند و سرمایهگذاران میتوانند به تناسب ریسک پذیری خود در این اوراق سرمایهگذاری کنند.

فرایند تبدیل به اوراق بهادار کردن(Securitization)

فرایند اوراق بهادار سازی فرایندی پیچیده است، این فرایند ریسک را توزیع میکند و به سرمایهگذاران اجازه میدهد تا سطوح مختلفی از ریسک را انتخاب کنند. اصول ان عبارتند از:

- وامهای رهنی توسط یک نهاد واسط خریداری شوند. هدف از ایجاد نهاد واسط تفکیک مالکیت وامهای رهنی و فروشندهٔ ان است، به عبارت دیگر در صورت عدم وجود نهاد واسط مالکیت وامهای رهنی تبدیل شده به اوراق بهادار همچنان در اختیار بانک خواهد ماند و در صورت ورشکستگی بانک طلبکاران قادر به تملک آنها میباشند.

- خریدار مجموعهای از وامهای رهنی را جمعآوری کند.

- خریدار اوراق بهادار با پشتوانهٔ وامهای رهنی را براساس مجموعهای از وامهای رهنی جمعآوری شده منتشر کند.

ایجاداوراق بهادار مطمئن توسط اژانسهای تحت حمایت دولت و نهادهای خصوصی با اعتبار بالا صورت میگیرد. در ایالات متحده دارنده گان اوراق بهادار رهنی مسکونی دارای این اختیار هستند که اقساط ماهانه را بیشتر از آنچه از قبل تعهد کردهاند پرداخت کنند و تسویهٔ کل مبلغ وام را زودتر انجام دهند، بنابرین جریان نقدی ماهانهٔ این اوراق از قبل مشخص نیست، در نتیجه اوراق بهادار با پشتوانهٔ وامهای رهنی دارای ریسک پیش پرداخت (prepayment Risk) هستند.

مزایا و معایب

در دههٔ ۱۹۷۱در حالی که تورم منجر به تضعیف منابع مالی صندوق مسکن آمریکا شد و از طرفی افزایش رشد جمعیت صورت گرفت ایجاد اوراق رهنی مسکونی باعث شد تا مشکل کمبود مسکن برطرف شود. اما چنین کاری باعث گسترش صنعت اوراق بهادار بدون پشتوانه شد و یک ریسک سیستماتیک مخفی را به وجود آورد، زیرا قرض دهندگان وامهای رهنی را میفروختند بدون اینکه منتظر بمانند که ایا قرض گیرند گان قادر به بازپرداخت آنها هستند یا نه.

وامهای رهنی بی پشتوانه و بحران مالی:

در بحران مالی سال ۲۰۰۷ وامهای رهنی بیپشتوانه نقش اصلی را بازی کردند و باعث ورشکستگی بسیاری از بانکهای آمریکایی شدند، اما در سال ۲.۱۲ وامهای رهنی با کیفیت بالا برای بانکهای آمریکایی سودمند بودند.

انواع اوراق بهادار رهنی

- اوراق رهنی مسکونی: جریانات نقدی ان مبتنی بر جریانات نقدی ناشی از پرداخت اصل و سود وامهای رهنی مسکونی است.

- اوراق رهنی تجاری: جریانات نقدی ان توسط وامهای رهنی مربوط به املاک تجاری پشتیبانی میگردد.

- تعهدات رهنی وثیقه گذاری شده: این اوراق متشکل از چندین قطعه بوده که جریانات نقدی هر یک از این قطعات مبتنی بر جریانات نقدی سبدی از اوراق با پشتوانهٔ وامهای رهنی است.

- تعهدات بدهی وثیقه گذاری شده: اوراق بهاداری هستند که به پشتوانهٔ یک یا چند نوع از تعهدات بدهی زیر منتشر میشوند:

اوراق قرضهٔ شرکتی پر ریسک،

اوراق بهادار با پشتوانهٔ وامهای رهنی،

اوراق قرضهٔ بازارهای نو ظهور،

وامهای بانکی و بدهیهای در معرض نکول

- اوراق بهادار رهنی تفکیک شده: در این نوع اوراق پرداختهای مربوط به اصل و بهرهٔ وامهای رهنی از هم تفکیک میشوند که خود به دو نوع تقسیم میگردد.

اوراق بهادار مبتی بر بهره: جریانات نقدی این اوراق ناشی از پرداخت بهرهٔ وامهای رهنی است.

اوراق بهادار مبتنی بر اصل: جریانات نقدی این اوراق ناشی از پرداخت مربوط به اصل وامهای رهنی است.

- اوراق بهادار ضمانت شده: این اوراق توسط اژانسهای تحت حمایت دولت آمریکا پشتیبانی میگردند.

- اوراق بهادار ضمانت نشده: این اوراق توسط نهادهای خصوصی معتبر منتشر میشوند.

میانگین موزون سررسید (WAM) و میانگین موزون نرخ کوپن (WAC)

وامهای رهنی پشتیبان اوراق ممکن است هر یک دارای ویژگیهای مختلف مانند نرخ وام و سررسیدهای متفاوتی باشند به همین دلیل برای سبدهای پشتیبان اوراق، میانگین موزون سررسید و میانگین موزون نرخ کوپن محاسبه میشود.

وزن هر وام در محاسبهٔ میانگین موزون برابر با نسبت اصل وام باقی مانده به مجموع اصل وام همهٔ وامهای رهنی موجود در سبد است.

ریسکهای مرتبط با اوراق بهادار رهنی

ریسک پیش پرداخت (prepayment Risk): ریسک پیش پرداخت زمانی اتفاق میافتد که خانهها فروخته میشوند یا صاحب خانه به وسیلهٔ یک وام دیگر تأمین مالی مجدد میکند. علیرغم اینکه دارندهٔ اوراق بهادار رهنی جریانات نقدی را دریافت میکند

اما با نوعی ریسک پیشپرداخت مواجه میباشد زیرا افراد زمانی تأمین مالی مجدد میکنند که این تأمین مالی برایشان هزینهٔ کمتری داشته باشد، به عبارت دیگر زمانی که نرخ بهرهٔ بازار پایین بیاید افراد تمایل دارند که با هزیینهٔ پایینتری وام بگیرند و وامهای قبلی خود را پیش پرداخت کنند،

در صورت پیش پرداخت وامها دارندگان اوراق بهادار رهنی جریانات نقدی را زودتر دریافت میکنند و این جریانات را با نرخ بهرهٔ پایینتری سرمایهگذاری میکنند که باعث میشود دارندگان این اوراق نرخ بازده پایینتری را کسب کنند و از این بابت متحمل زیان شوند.

عوامل مرتبط با ریسک پیش پرداخت

- رشد اقتصادی (economic growth): رشد اقتصادی موجب رونق بازار مسکن و افزایش حجم معاملات در این بازار میشود و سرعت پیش پرداخت با انگیزهٔ خرید مسکن جدید و دریافت وام جدید افزایش مییابد.

- تورم بازار مسکن (home prices inflation)

- نرخ بیکاری (unemployment): نرخ بیکاری از طریق ارتباطی که با نرخ بهره دارد میتواند سرعت پیش پرداخت را کاهش یا افزایش دهد.

- ریسک قوانین و مقررات (regulatory risk): تغییر در قوانین مالیاتی و دیگر قوانین موجب این عامل میشود.

ریسک نکول (credit risk)

- منتشرکننده گان اوراق بهادار رهنی با استفاده از عوامل زیر این ریسک را کنترل میکنند.

- قبل از دادن وام در مورد توان بازپرداخت قرض گیرنده تحقیق میکنند.

- اژانسهای تحت حمایت دولت آمریکا بازپرداخت وامها را تضمین میکنند.

- اوراق بر اساس سبدی از وامها منتشر میشود که باعث کاهش ریسک نکول نسبت به زمانی که یک وام باشد میشود.

- معمولاً املاک یا داراییهای واقعی به عنوان وثیقه ی این وامها هستند که احتمال نکول را کاهش میدهد.

منابع

- مشارکتکنندگان ویکیپدیا. «Mortgage-backed security». در دانشنامهٔ ویکیپدیای انگلیسی، بازبینیشده در ۲۱ مه ۲۰۱۴.