لبخند تلاطم

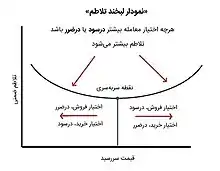

در ریاضیات مالی، لبخند تلاطم به شکل هندسی حاصل از رسم نمودار قیمت اعمال قرارداد و تلاطم ضمنی گروهی از اختیار معامله هایی با دارایی پایهی مشابه و زمان سررسید یکسان میگویند. به این دلیل به آن لبخند تلاطم میگویند که مانند لب خندان است. به عبارتی زمانی که یک قرارداد اختیار معامله درسود (ITM) یا درضرر (OTM) باشد؛ تلاطم ضمنی نسبت به زمانی که در نقطه سربهسر (ATM) باشد بیشتر است.

لبخند تلاطم برای همه اختیار معاملهها اتفاق نمیافتد.[1]

نکات کلیدی[1]

- نمودار تلاطم ضمنی اختیار معاملههای با دارایی پایه و زمان سررسید یکسان تمایل به نشان دادن لبخند دارد.

- لبخند نشان میدهد که اختیار هایی که بیشتر درسود (یا درضرر) هستند؛ تلاطم ضمنی بیشتری دارند.

- اختیارهایی که کمترین نوسان را دارند؛ قیمت سررسید آنها، در نقطه سربهسر به نزدیک آن است.

- همهی اختیارها لبخند تلاطم ندارند؛ اغلب اختیار معاملههای مربوط به سهام یا مربوط به ارز لبخند نوسان دارند.

- با اینکه تلاطم ضمنی از عوامل تعیین کننده قیمت اختیار معامله ست اما تنها عامل آن نیست و یک معاملهگر باید بداند که چه عوامل دیگری روی قیمت اختیار و نوسان آن مؤثر است.

تاریخچه[1]

لبخند تلاطم تحت مدل بلک-شولز، که یکی از فرمولهای اصلی مورد استفاده برای اختیار معاملهها و دیگر مشتقات مالی است، پیش بینی نشده. مدل بلک-شولز پیش بینی میکند که منحنی تلاطم ضمنی در مقایسه با قیمتهای سررسید مختلف، تخت است. بر اساس مدل، انتظار می رود که تلاطم ضمنی برای تمام اختیارهایی که در همان تاریخ با همان دارایی پایه بدون در نظر گرفتن قیمت سررسید، پایان مییابد؛ یکسان باشد. با این حال، در دنیای واقعی، اینچنین نیست.

لبخندهای تلاطم بعد از سقوط بازار سهام سال ۱۹۸۷ در آمریکا شروع شدند و پیش از آن وجود نداشتند و ساختار بازار بهگونهای بود که عموما مطابق با پیشگوییهای مدل بلک-شولز حرکت میکرد.پس از سال ۱۹۸۷ معاملهگران متوجه شدند که در بازار بینهایت رخداد میتواند اتفاق بیافتد و بازار دارای چولگی قابل توجهی است. احتمال وقوع برای بینهایت رخداد برای قیمت گذاری اختیار معاملهها مورد نیاز است.بنابراین تلاطم ضمنی در دنیای واقعی افزایش یا کاهش پیدا میکند چون اختیارها در وضعیت سود و ضرر متغیر هستند.