مالیات پیگویی

مالیات پیگویی (به انگلیسی: Pigovian tax) نوعی از مالیات است که در بازارهایی وضع میگردد که دارای اثرات جانبی هستند. هدف از برقراری مالیات پیگویی در درجه اول، عملکرد بهینه بازار است؛ زیرا وجود اثرات جانبی در بازار مانع از برقراری از فروض قضیه اول رفاه بوده و باعث میگردد که نتیجهٔ بازار، برای جامعه بهینه نباشد. برنامهریزان اجتماعی با برقراری مالیات پیگویی تلاش دارند نتیجهٔ عملکرد بازار را به بهینه اجتماعی نزدیک نمایند. مالیات پیگویی بنام اقتصاددان انگلیسی آرتور پیگو نامگذاری شده که در گسترش مبحث اثرات جانبی نقش مهمی ایفا کردهاست.

| مالیات |

|---|

|

| بخشی از سیاست مالی |

شروع حرکت پیگو

در ادبیات اقتصاد خرد، عملکرد بهینه معمولاً با بهینگی پارتو سنجیده میشود. بهینه پارتو از لحاظ مفهومی به معنای حالتی است که نتوان رضایت یک فرد را بدون ایجاد نارضایتی برای دیگران افزایش داد. در محاسبات تکنیکی، چنین نتیجهگیری میشود که یک بازار به شرطی در بهینگی پارتو قرار دارد که منفعت نهایی تولید کالا با هزینه نهایی تولید آن، برابر گردد. برمبنای قضیه اول رفاه، بازار رقابت کامل با برقراری پیشفرضهای لازم میتواند این بهینگی را بدون دخالت خارجی محقق کند. با این حال یکی از موارد نقض قضیه اول رفاه، وجود اثرات جانبی در بازار است. وجود اثر جانبی در بازار بدین معنی است که در فرایند تولید و مبادله، کالایی جانبی تولید میگردد که قیمت آن در مبادلات لحاظ نمیگردد؛ اما این کالا برای هر دو طرف مبادله اثر رفاهی دارد.

پیگو یکی از پیشگامان توسعه این مفهوم در اقتصاد بود. پیگو بیان داشت در شرایطی که هزینه یا منفعت نهایی خصوصی و اجتماعی برای یک کالا برابر نیست؛ تولیدکننده خصوصی انگیزهای برای رعایت منافع اجتماع نداشته و سعی دارد تولید را مبتنی بر منافع خصوصی خودش پی بگیرد؛ در نتیجه ثمره بازار برقراری شرایط بهینه اجتماعی (برقراری هزینه و منفعت نهایی اجتماعی) نخواهد بود. پیگو در مقالهی اقتصاد رفاه معتقد بود که وجود اثر جانبی و تفاوت هزینهٔ نهایی خصوصی و اجتماعی، دو اثر مخرب در اقتصاد خواهد داشت:

الف) بخشی از آحاد اقتصادی منفعتی کسب میکنند که برای آن هزینهای نپرداختهاند و بخشی نیز زیانهایی میبینند که بابت آن جبرانی نخواهند داشت.

ب) در صورت وجود اثر جانبی منفی، کالای دارای اثر خارجی بیش از حد بهینه تولید خواهد شد و در حالت اثر جانبی مثبت، با کمبود تولید نسبت به حالت بهینه مواجه خواهیم بود.

از همین رو پیگو معتقد بود با برقراری مالیات یا یارانه بر کالای دارای اثر جانبی، باید تولید آنها را در سطح بهینه قرار داد. بدین معنی که یارانه یا مالیات، هزینهها یا منافع دیده نشده کالای دارای اثر جانبی را برای تولیدکننده عیان (درونی) کند تا تصمیم او در بهینهسازی منافع خصوصیاش به نتیجهٔ بهینه اجتماعی منجر گردد.

اثر جانبی در تولید میتواند به دو صورت اثر جانبی مثبت و منفی باشد. به عنوان مثال آلودگی ناشی از تولید به عنوان اثر جانبی منفی، کالایی است که تولیدکننده از آن سود برده اما مجاورین تولید از آن متضرر میشوند. از آنجا که این کالا (آلودگی) در بازار مبادله نمیشود؛ تولید آن در سطحی غیر بهینه قرار خواهد گرفت؛ زیرا هزینهٔ نهایی آن با منفعت نهاییاش برابر نخواهد بود. تولیدکننده آلودگی را در سطحی تولید میکند که هزینههای نهایی تولید آلودگی برای کارخانه با منفعت نهایی تولید آلودگی برای کارخانه برابر گردد و در این محاسبه؛ هزینههای آلودگی برای مجاورین در نظر گرفته نمیشود. در حقیقت تولیدکنندهٔ کالای دارای اثر جانبی در این حالت بخشی از هزینههای فعالیت را در محاسباتش وارد نمیکند. مالیات پیگویی بر تولید کالای دارای اثر خارجی، در پی درونی کردن این هزینه برای تولیدکننده است تا تولید کالای دارای اثر جانبی در سطح بهینه اجتماعی قرار بگیرد. با همین منطق میتوان با کالاهای دارای اثر جانبی مثبت، همچون آموزش نیز همین برخورد داشت و برای تولید آنها در سطح بهینه اجتماعی، یارانهٔ پیگویی پرداخت نمود.

نحوه عملکرد مالیات پیگویی

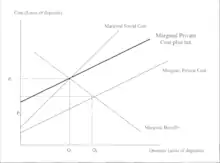

همانطور که در شکل روبرو پیداست؛ صاحب بنگاه بدون دخالت دولت، در راستای برابرسازی منفعت نهایی با هزینه نهایی گام برمیدارد و سطح تولید خود را در Q_p قرار میدهد. در حالی که سطح بهینه اجتماعی کمتر از این میزان است. از همین رو میتوان با برقراری مالیات به گونهای سیاستگذاری کرد که نتیجه بهینهسازی شخصی صاحب بنگاه با بهینه اجتماعی یکسان گردد. همانگونه که در شکل پیداست؛ با برقراری مقداری معین مالیات؛ محل تقاطع منحنی هزینه نهایی صاحب بنگاه و منفعت نهایی او، با تقاطع هزینه نهایی اجتماعی و منفعت نهایی یکی شده و نتیجهٔ مورد نظر Q_s حاصل میگردد.

کارکرد مالیات پیگویی به محل خرج شدن مالیات دریافتی، ارتباطی ندارد. به دیگر بیان لزومی ندارد مالیات اخذ شده به کسانی پرداخت گردد که از محل ایجاد اثر جانبیضرر کردهاند. هدف از اخذ مالیات پیگویی، صرفاً وارد کردن هزینههای اجتماعی در محاسبات بهینهیابی بنگاه است و همین امر به تنهایی ما را به نقطهٔ بهینه اجتماعی (برابری منافع و هزینههای اجتماعی) میرساند.

مالیات پیگویی زمانی در عمل موفق خواهد بود که به صورت مستقیم بر انتشار اثر جانبی وضع گردند. در غیر اینصورت الزامی بر تحقق بهینهٔ اجتماعی وجود ندارد. به عنوان مثال، اگر کارخانه فولاد ایجاد آلودگی دارد؛ وضع مالیات بر تولید فولاد الزاماً محققکننده بهینه اجتماعی نخواهد بود؛ بلکه شیوه صحیح مالیات ستانی وضع مالیات بر آلودگی هواست. با این حال اگر تولید آلودگی، تابع همگن خطی از تولید محصول باشد؛ وضع مالیات بر محصول بهینگی اجتماعی را در پی خواهد داشت.

با این حال نباید از یاد برد که پیاده کردن مالیات پیگویی در عمل مستلزم اطلاعات وسیع دولت از ترجیحات آحاد اقتصادی برای محاسبه ترجیحات جامعه و بهینه اجتماعی است که این امر، فرایندی سخت و پرهزینه و در بسیاری از مواقع ناشدنی است؛ به همین دلیل تحقق بهینه اجتماعی با وضع مالیات پیگویی امری بعید به نظر میرسد. البته بهبود رفاه اجتماعی با وضع مالیات پیگویی امری است که در امکان آن شکی نیست؛ اما این بهبود به دلیل ضعف اطلاعات و محاسبات دولت، الزاماً به بهینه اجتماعی منجر نخواهد شد.

مالیات پیگویی و زیانهای مالیاتی

بر مبنای تحلیلهای اقتصاد خرد، دریافت مالیات همواره با رفاه از دست رفته نسبت به حالت عدم وضع مالیات همراه است که این امر را میتوان زیان ناشی از مالیات (tax distortion) قلمداد کرد. با این حال، نسبت مالیات پیگویی با زیان ناشی از مالیات، با دیگر انواع مالیاتهای متعارف متفاوت است. بوونبرگ (Bovenberg) و موجی (Mooij) معتقدند که وضع مالیات پیگویی نه تنها زیان ضمنی به همراه ندارد؛ بلکه دوگونه منفعت به همراه آن خواهد بود. اول اینکه مالیات پیگویی میتواند جایگزین مالیاتهایی گردد که زیان ضمنی دارند و بدین شکل مالیات پیگویی بهبود دهندهٔ رفاه خواهد بود. دوم اینکه مالیات پیگویی عموماً با بهبود وضعیت محیط زیست انسان، رفاه را افزایش خواهد داد.

دیگر گزینهها در مقابل مالیات پیگویی

مالیات پیگویی یکی از راهکارهای ارائه شده برای نیل به بهینهٔ اجتماعی است. در ادبیات اقتصاد بخش عمومی راهکارهای دیگری نیز برای مشکل شکست بازار در حالت وجود اثر جانبی ارائه شدهاست:

چانهزنی بین بازیگران

این ایده برای حل مسئلهٔ اثر جانبی توسط رونالد کوز مطرح شد که جایزهٔ نوبل اقتصاد سال ۱۹۹۱ میلادی را برای او در پی داشت. در ایدهٔ کوز، بازیگران بازار در شرایطی که هزینهٔ مبادله کم و حقوق مالکیت قابلیت استیفا باشد؛ میتوانند بر سر منافع و زیانهای اثرات جانبی مذاکره کرده و به نوعی تولید تولید اثر خارجی را بین خود مبادله کنند. به عنوان مثال، اگر حقوق مالکیت مردم ساکن اطراف کارخانهها قابل استیفا باشد، آنها میتوانند برای استیفای حقوق خود با صاحب کارخانه مذاکره کرده و در ازای تولید آلودگی، از او غرامت دریافت کنند. در این شرایط گویی بازاری برای تولید اثر جانبی ایجاد شده و هزینههای تولید آن به کارخانه تحمیل میگردد. در این حالت کارخانه تولید آلودگی را در سطحی قرار خواهد داد که منفعت نهایی هر واحد آلودگی با هزینهٔ پرداختی به ساکنین اطراف، برابر باشد. از دیگر رو ساکنین نیز مبلغی را برای تولید آلودگی قبول میکنند که برابر با زیان نهایی متحمل شده بابت آلودگی باشد. نتیجهٔ این امر تولید اثر جانبی در سطح بهینه اجتماعی خواهد بود؛ زیرا منفعت نهایی و زیان نهایی تمام بازیگران بازار برابر خواهد شد. باید توجه داشت که صرف وجود حقوق مالکیت و هزینه مبادله کم، منجر به تخصیص بهینه اجتماعی خواهد شد. چگونگی تخصیص مالکیت بین طرفین بازی، تأثیری در نیل به نتیجهٔ بهینه نخواهد داشت. به عنوان مثال، اگر حق مالکیت بجای ساکنین اطراف کارخانه، به کارخانه تولیدکنندهٔ آلودگی اختصاص یابد؛ ساکنین باید مطابق با زیان نهایی خود، به کارخانه مبلغی پرداخته تا کارخانه تولید آلودگی را کم کند. کارخانه نیز در حدی تولید آلودگی را کاهش خواهد داد که منفعت نهایی آخرین واحد آلودگی با مبلغ پرداختی توسط ساکنین برابر باشد. در نتیجه باز هم بهینه اجتماعی به معنای برابری زیان و منفعت نهایی تمام بازیگران، محقق خواهد شد. مزیت راه حل چانهزنی نسبت به مالیات پیگویی، کمهزینه بودن است. با وجودی که در مالیات پیگویی دولت باید محاسبهای دقیق از ترجیحات اجتماعی داشته باشد؛ در راه حل چانهزنی اصولاً به حضور مستقیم دولت نیازی نیست و بدون دخالت خارجی، بهینه اجتماعی محقق میگردد. با این باید مدنظر داشت که برقراری پیشفرض پایین بودن هزینه مبادله و قابل استیفا بودن حقوق مالکیت در بسیاری از مواقع برقرار نبوده و موجب میگردد که نتوان از راهحل چانهزنی برای مسئله اثرات جانبی استفاده کرد.

ایجاد بازار برای اثرات خارجی

یکی دیگر از سیاستهای پیشنهادی برای مسئلهٔ اثرات خارجی، ایجاد بازار است. در این حالت متقاضیان تولید اثر خارجی، باید هزینهٔ آن را پرداخت کنند. هزینه مزبور در مکانیزم بازار تعیین میشود. لازمه این امر، برقراری امکان استیفای حقوق مالکیت خواهد بود. نتیجهٔ حاصل شده از بازار اثر خارجی، درصورتی که شرایط بازار رقابتی برای آن برقرار باشد؛ حالت بهینهٔ اجتماعی است؛ زیرا قیمت حاصل شده برابر با منفعت و زیان نهایی بازیگران بازار خواهد بود. نکتهٔ قابل توجه اینکه قیمت حاصل شده در این حالت، با نرخ مالیات پیگویی برابر میشود. میدانیم که در حالت مالیات پیگویی تولید اثرات جانبی به مقداری خواهد بود که منفعت نهایی آن با نرخ مالیات برابر گردد. از دیگر رو مالیات پیگویی برای برقراری بهینه اجتماعی باید به میزانی باشد که منفعت و زیان نهایی بازیگران بازار برابر شود. در نتیجه نرخ مالیات پیگویی با قیمت تعیین شده برای اثر خارجی برابر خواهد بود. مزیت این روش نسبت به مالیات پیگویی، هم هزینه بودن است. با این حال برقراری فرض امکان استیفای حقوق مالکیت و ایجاد بازار در هر شرایطی، میسر نیست.

سهمیهبندی

یکی دیگر از ایدههایی که برای مسئله اثرات خارجی عنوان شده، سهمیه بندی دولتی است. بدین شکل که دولت برای اثرات خارجی سقفی معین کرده که تجاوز از آن برای تولیدکننده اثر خارجی ممکن نباشد. مقدار سهمیه با توجه به ترجیحات اجتماعی بهگونهای تعیین میگردد که تولید در سطح بهینه اجتماعی قرار بگیرد. سهمیه بندی نیز مانند مالیات پیگویی گرفتار مسئله محدود بودن قدرت تشخیص دولت است؛ به همین دلیل تضمینی برای نیل به وضعیت بهینه با وجود سهمیه بندی وجود ندارد. از دهه ۱۹۷۰ میلادی شاهد هستیم که به مرور زمان روش سهمیه بندی با روش ایجاد بازار ترکیب شده و حالت بهینهتری از سهمیه بندی را شاهد هستیم. در این مدل، دولت بجای تعیین سهمیه تغییرناپذیر برای بنگاهها، اجازه مبادله سهمیه بین بنگاهها را داده و به نوعی بازار برای سهمیه تولید اثرات جانبی ایجاد کردهاست. در حقیقت در این روش فقط سهمیه کلی صنعت برای ایجاد اثر جانبی تعیین میگردد و نحوه تخصیص این سهمیه بین بنگاههای مختلف، بدون دخالت دولت در بازار تعیین میگردد. در این شرایط تولید اثر جانبی نسبت به حالت قبل تفاوتی نمیکند، اما میزان تولید کالا و خدمات افزایش خواهد داشت؛ زیرا سهمیه ایجاد اثر جانبی از بنگاههای با بهرهوری پایینتر به بنگاههای با بهرهوری بالاتر منتقل شده و در مجموع سطح تولید کالا به دلیل افزایش بهرهوری صنعت افزایش مییابد. لازم است ذکر شود که تخصیص اولیه سهمیه، تأثیری در نتیجه نهایی ندارد؛ زیرا قیمت بازار و مقدار تولید هر بنگاه که برابری هزینه نهایی و قیمت را ارضا میکند؛ ارتباطی با تخصیص اولیه سهمیه ندارند.

خلاهای مالیات پیگویی

همانطور که در قسمتهای قبلی ذکر شد؛ یکی از مهمترین خلاهای مالیات پیگویی، محاسبهٔ نرخ مناسب است. بسیاری از اقتصاددانان اعتراف دارند که محاسبهٔ نرخی که منجر به برقراری بهینهٔ اجتماعی شود؛ ممکن نیست. محاسبهٔ نرخ مناسب به محاسبه زیان تکتک افراد ضرر دیده نیاز دارد، درحالی که زیان مزبور جنبههای روانی غیرقابل محاسبه دارد. یکی دیگر از مهمترین انتقادات به مالیات، ایدهٔ کوز دربارهی مالیات پیگویی است. کوز در مقالهٔ مسئلهی هزینهی اجتماعی بیان میدارد که یکجانبه دیدن اثر جانبی صحیح نیست. او معتقد است که مسئلهٔ اثر جانبی، دوجانبه است؛ بدین معنی که هم تولیدکنندهٔ اثرجانبی و هم فرد متاثر از آن در ایجاد اثر جانبی مؤثراند و اگر هرکدام از اینها حذف شوند، مسئلهٔ اثرجانبی و هزینههای آن بیمعنی خواهد شد. به عنوان مثال اگر کارخانهٔ تولیدکنندهٔ آلودگی حذف گردد؛ مسئلهٔ اثر جانبی حذف میشود. این نتیجه با حذف ساکنین اطراف کارخانه نیز قابل دستیابی است. در نتیجه ایجاد زیان اجتماعی وابسته به عملکرد هر دو طرف بازار است و هزینهٔ آن را نیز هردو طرف باید بپردازند. با برقراری مالیات پیگویی و بهبود شرایط ناشی از اصلاح تولید اثر جانبی، با تعادل جدیدی روبرو خواهیم شد که در آن برای برقراری بهینهٔ اجتماعی نیازمند افزایش مالیات خواهیم بود. به عنوان مثال با ایجاد آلودگی توسط یک کارخانه و کاهش جمعیت ساکن در اطراف آن به وضعیت تعادلی خواهیم رسید. حال با برقراری مالیات و بهبود هوا، جمعیت اطراف افزایش خواهد یافت که این امر به معنای افزایش هزینهٔ اجتماعی ایجاد آلودگی است. تعادل جدید بدست آمده پس از برقراری مالیات و افزایش جمعیت ساکن اطراف کارخانه، بهینهٔ اجتماعی نخواهد بود و برای رسیدن به بهینهی اجتماعی دوباره مجبور به برقراری مالیات بیشتر خواهیم بود. در این تحلیل میبینیم که برقراری مالیات پیگویی هیچگاه موجب برقراری بهینهٔ اجتماعی نخواهد شد؛ زیرا پس از برقراری مالیات با افزایش جمعیت و افزایش هزینهٔ اجتماعی روبرو خواهیم بود. ریشهٔ این امر به تحلیل اولیه کوز دربارهٔ دوجانبه بودن هزینهٔ اجتماعی بر میگردد و تاییدی است بر این تحلیل که تحمیل تمام هزینهٔ زیان اجتماعی به یک طرف بازیگر بازار، به بهینگی اجتماعی نمیانجامد.

جستارهای وابسته

پیوند به بیرون

منابع

- Mas‐Colell, Andreu, Michael D. Whinston & Jerry R. Green: Microeconomic Theory; Oxford University Press*

- مشارکتکنندگان ویکیپدیا. «Pigovian tax». در دانشنامهٔ ویکیپدیای انگلیسی، بازبینیشده در ۲۰ ژوئیه ۲۰۱۷.